nevodka/ Shutterstock.com

2022.1.4. Tue

<2022年1月号プレビュー>

コロナ後の財源と法人最低税率

―― タックスヘイブンに切り込めるか

多国籍企業の世界最低税率に関する国際合意の狙いは、課税逃れへの防波堤を築き、(底辺への競争とも呼ばれる)法人税率の世界的な引き下げ競争を抑えることにある。これまで、税率を設定する権限は、国が手放してはならない主権の中核要素だと長く考えられてきた。しかし、世界の国内総生産(GDP)の90%以上、人口のおよそ75%を占める136の国・地域による1年近くにわたる交渉の末、国際法人税制における前提としての物理的プレゼンスの重要性を抑え、グローバルな法人最低税率を導入することが合意された。国際最低税率合意は画期的なものと評価されているが、その価値はすべて今後の展開にかかっている。(メイソン )

多国籍企業の利益の40%が毎年タックスヘイブン(租税回避地)に移転されることで、世界の法人税収2000億ドル相当が失われている。しかも、アマゾン、フェイスブック、グーグルなどのハイテク巨大企業の台頭が、「(工場などの)国内における物理的なプレゼンスを前提に課税権を認める伝統的なモデル」を揺るがしている。一方、提案されている世界共通の最低法人税率(15%)が導入されれば、例えばバミューダのドイツ企業子会社が税金をほとんど支払っていない場合、ドイツ政府は差額を最大15%まで課税できるようになる。そうなれば、「タックスヘイブンを含む低税率の地域に利益を移転しようとする企業のインセンティブ」は小さくなるかもしれない。・・・(シリプラプ)

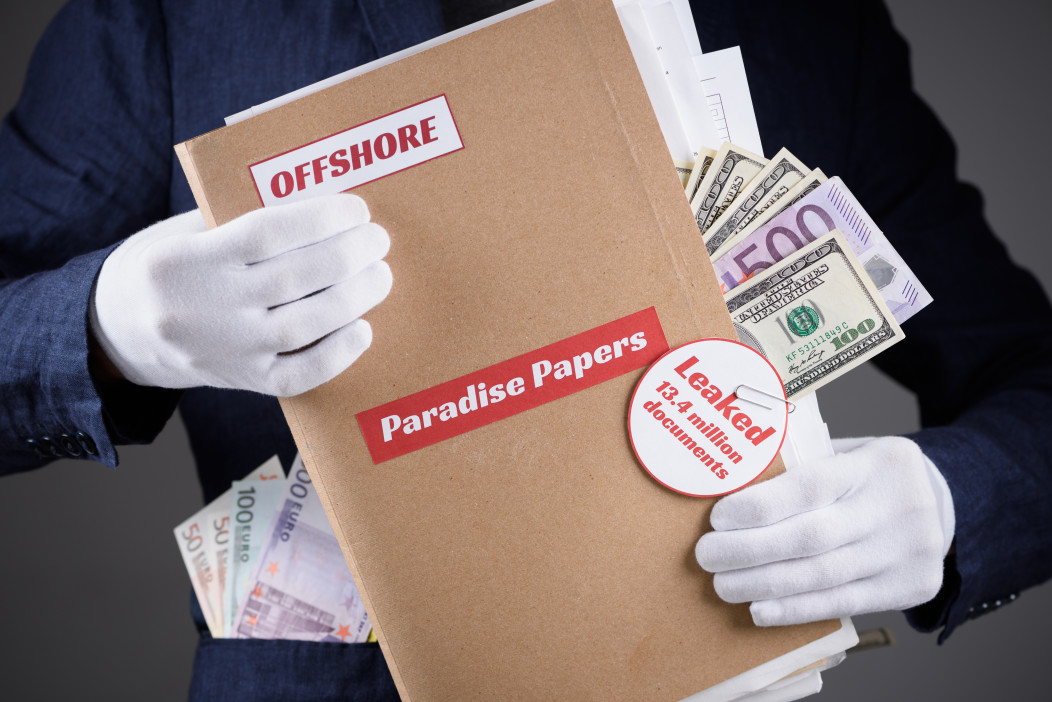

犯罪組織や途上国の独裁者だけでなく、超富裕層も多国籍企業も「自分にとって好ましくないルールを回避するために」資金や資産を「オフショア」と呼ばれる「他のどこか」に移動させている。好ましくないルールとは「税法、情報開示請求、刑法、あるいは金融規制」だ。「他のどこか」であるオフショアでの取引はエキゾチックなどこかではなく、世界経済の中枢近くで行われている。タックスヘイブンは租税回避を容易にし、法の支配を弱め、組織犯罪の温床を作り出す。すでにパナマ文書とパラダイス文書によって、「オフショアシステムはグローバル経済のガンである」ことが明らかにされている。強大な力で保護されているこの世界最大の利権構造に切り込むのは容易ではない。(シャクソン)